اوراق مرابحه چیست و چه انواعی دارد؟

در کشورهای اسلامی ابزارهای تامین مالی برای انتشار اوراق، صکوک نام دارند و یکی از پرکاربردترین مدل صکوک اوراق مرابحه است. در این مقاله در خصوص ویژگی های اوراق اجاره، نحوه سرمایه گذاری بر روی آن و نحوه انتشار آن نکاتی ارائه می گردد.

اوراق مرابحه چیست؟

حوزه فعالیت بورس ایران به خرید و فروش سهام شرکتها محدود نمیشود و انواع مختلفی از اوراق بهادار در این بازار مورد معامله قرار میگیرد، از جمله آنها می توان به اوراق مرابحه اشاره کرد. بسیاری از تقاضاهای وام یا پول توسط ناشرین برای سرمایه در گردش است. مشخصا شرکت ها نیاز به تامین دارایی خاص نیز نظیر ساختمان در دستگاه ها ندارند، در نتیجه می توانند از بانک ها وام مرابحه دریافت نمایند. اوراق مرابحه نیز بسیار شباهت به این موضوع دارد و در واقع قراردادی است که به موجب آن یک نهاد واسط با واگذار کردن اوراق به سرمایهگذاران، وجوه آنها را جمعآوری کرده و کالا، یا مواد اولیه مورد نظر را از فروشنده با قیمت نقد خریداری میکند و با قیمت بیشتر به بانی (وامگیرنده) میفروشد و بانی نیز متعهد میشود طی سررسیدهای معین قیمت نسیه کالا را به دارندگان اوراق پرداخت کند. کاربرد اصلی این اوراق تأمین مالی به منظور خرید مواد مصرفی بنگاههای تولیدی و خدماتی است. البته برای خرید داراییهای سرمایهای نیز میتوان از این نوع اوراق در کنار اوراق اجاره بهره جست.

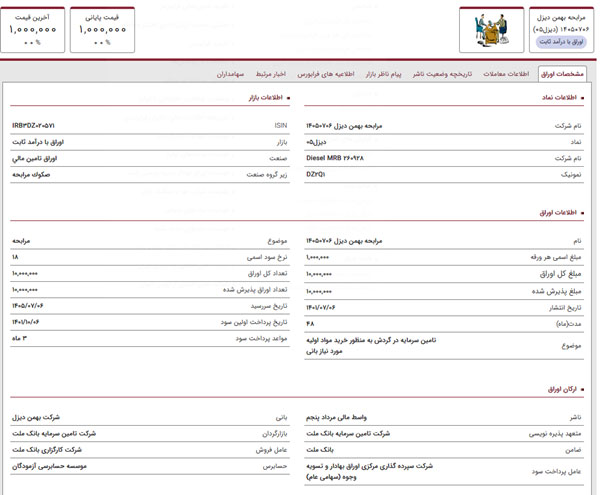

نمونه ای از اوراق صکوک مرابحه (شرکت بهمن دیزل)

این مدل اوراق یکی از پرکاربردترین صکوک است و انواه مختلفی نیز دارد.

اوراق مرابحه تأمين مالي

در اين نوع، بانی براي تأمين مالی خود، اقدام به انتخاب يا تأسيس مؤسسه مالی به منظور خاص با عنوان واسط می کند. واسط با انتشار اوراق مرابحه از طريق شرکت تأمين سرمايه، وجوه سرمايه گذاران مالی (مردم) را جمع آوری کرده و به وکالت ازطرف آنان کالای مورد نياز بانی را از توليدکننده (فروشنده) به صورت نقد خريداری و به صورت بيع مرابحه نسيه به قيمت بالاتر به بانی می فروشد. بانی متعهد می شود که در سررسيد مشخص، قيمت نسيه کالا را از طريق شرکت تأمين سرمايه به دارندگان اوراق برساند. دارندگان اوراق می توانند تا سررسيد منتظر بمانند و از سود مرابحه استفاده کنند و يا قبل از سررسيد اوراق خود را در بازار ثانوی به فروش برسانند.

برای مثال، فرض کنید که دولت برای ارتقا سطح حمل و نقل عمومی، نياز به خريد ۱۰۰۰ واحد اتوبوس به ارزش ۱۰۰۰ ميليارد ريال دارد و به جهت محدوديت بودجه نمی تواند قيمت آنها را نقد بپردازد، اما می تواند به صورت نسيه يک ساله به ۱۲۰۰ ميليارد ريال خريداری کند؛ در اين فرض، اقدام به تأسيس يک مؤسسه واسط مي کند. واسط اوراق مرابحه ای به ارزش اسمی ۱۲۰۰ ميليارد ريال (برای مثال، يک ميليون ورق يک ميليون و دويست هزار ريالی) منتشر کرده و در مقابل، ۱۰۲۰ ميليارد ريال (هر ورق يک ميليون و دويست هزار ريالی را به يک ميليون و بيست هزار ريال) از طريق شرکت تأمين سرمايه به مردم واگذار می کند، سپس ۲۰ ميليارد ريال آن را به عنوان هزينه عمليات استفاده ميکند و با ۱۰۰۰ ميليارد ريال ، ۱۰۰۰ واحد اتوبوس خريداري کرده و به قيمت ۱۲۰۰ ميليارد ريال به دولت می فروشد.

خريداران اوراق که هر ورق را به یک ميليون و بيست هزار ريال خريده اند، ميوانند صبر کنند و در سررسيد يک ميليون و دويست هزار ريال دريافت کنند، همچنين می توانند قبل از سررسيد بفروشند. به صورت طبيعي، هر چه به زمان سررسيد نزديک شويم، قيمت اوراق به قيمت اسمی يک ميليون و دويست هزار ريال نزديک می شود.

اوراق مرابحه تأمين نقدينگی

در سال ۱۹۹۲ ميلادی بخش خصوصی در اقتصاد مالزی نوعی اوراق بهادار منتشر کرد که مبتنی بر بيع العينه يا بازخريد دارايی فروخته شده است. در اين روش، مؤسسة ناشر اوراق، دارايی های دولت، سازمان ها و بنگاه هاي اقتصادی را به صورت نقد خريده و پولش را می دهد، سپس با قيمتی بالاتر و به صورت نسية مدتدار به خود آنها می فروشد و در مقابل، از آنها اسناد مالی با مبالغ و سررسيدهای معين دريافت می کند. مؤسسه ناشر ميتواند منتظر بماند و سررسيد مبلغ اسمی اسناد را از خريداران دريافت کند، همچنين می تواند در بازار ثانو آنها را بفروشد (تنزيل کند).

وجود اين قبيل مؤسسات مالي و اوراق مرابحة باز خريد دارايي ها، اين امکان را فراهم می کند که از يک طرف، دولت ها و بنگاه های اقتصادی که با کمبود نقدينگی مواجه شده اند، بتوانند از طريق فروش نقدی و بازخريد نسيه داراي های خود به نقدينگی مورد نظر دست يابند و از طرف ديگر، مؤسسات مالی و به تبع آنها صاحبان وجوه مازاد از طريق خريد و فروش اين اوراق به سود معينی برسند. البته در بحث و بررسی فقهی اين اوراق، چنين معاملاتي محل اشکال است.

برای مثال، فرض کنيد که يک شرکت هواپيمايی نيازمند ۱۰۰ ميليارد ريال نقدينگی است. اين شرکت اقدام به تأسيس يک مؤسسه واسط می کند. واسط از طريق انتشار اوراق مرابحه، ۱۰۰ ميليارد ريال از مردم جمع کرده و يکی از دارايی های شرکت هواپيمايی را خريداری می کند (برای مثال، يکی از هواپيماهای شرکت را به ارزش ۱۰۰ ميليارد ريال خريداری مي کند)، سپس همان دارايی را به قيمت ۱۲۰ ميليارد ريال به صورت نسيه يک ساله به شرکت هواپيمايی می فروشد و شرکت هواپيمايي متعهد مي شود که آن مبلغ را در سررسيد از طريق شرکت تأمين سرمايه به صاحبان اوراق بپردازد. روابط حقوقی در اوراق مرابحه نوع دوم، همانند نوع اول است. تنها با اين تفاوت که در اين نوع، مؤسسه واسط دارايی را از خود باني به صورت نقد خريداری می کند، سپس همان دارايی را با قيمت بالاتری به صورت نسيه يک ساله به خود او می فروشد.

اوراق مرابحه تشکيل سرمايه شرکت های تجاری

در اين نوع از اوراق مرابحه، هدف تشکيل سرمايه، فعاليت تجاری مستمر است. بانی (شرکت تجاری) که نقش ناشر را نيز دارد، با انتشار و واگذاری اوراق مرابحه، وجوه نقدی مازاد افراد را جمع آوری کرده به وکالت از طرف آنان، کالاهای مورد نياز دولت، سازمان های دولتی، شرکت های وابسته به دولت و بنگاه های اقتصادی بخش خصوصی و مصرف کنندگان را از توليد کنندگان يا مراکز فروش به صورت نقد خريده، سپس با افزودن نرخ معينی به عنوان سود، به صورت نسيه به مصرف کنندگان نهايی می فروشد.

سود حاصل از عمليات خريد و فروش، پس از کسر درصدی به عنوان حق الوکاله ناشر (شرکت تجاری)، به صورت فصلی يا سالانه از طريق شرکت تأمين سرمايه بين صاحبان اوراق توزيع می شود. براي مثال، يک فروشگاه زنجيرهای می تواند برای تشکيل يا تکميل سرمايه تجاری خود، اين اوراق را منتشر کند تا با تجهيز سرمايه به وکالت از طرف صاحبان اوراق به فعاليت تجاری بپردازد و در پايان هر سال مالی، سود به دست آمده از فعاليت تجاری را محاسبه نموده و بخشی از آن را به عنوان حق الوکاله و هزينه عمليات خودش بر می دارد، بقيه را به عنوان سود سالانه بين صاحبان اوراق تقسيم ميکند و با استفاده از اصل سرمايه به فعاليت ادامه ميدهد.

در اين اوراق در هر مقطع زمانی، دارايی ناشر (شرکت تجاری)، ترکيبی از پول نقد، اجناس و مطالبات خواهد بود که صاحبان اوراق به صورت مشاع مالک آنها هستند و میتوانند در وقت نياز به ديگری واگذار کنند، قيمت خريد و فروش اوراق مرابحه به تناسب نرخ سود پرداختي ناشر به صاحبان اوراق و بازده ساير ابزارهای مالی مشابه، تعيين ميشود و ممکن است که از قيمت اسمی کمتر يا بيشتر باشد. اوراق مرابحه نوع سوم، ماهيت اوراق سهام شرکت ها را دارد و میتواند بدون سررسيد معين منتشر شود، همان طور که میتوان ابتدا آن را به صورت سررسيد، اما قابل تبديل به اوراق سهام طراحي کرد.

اوراق مرابحه رهنی

یکی از کاربردهای مهم اوراق مرابحه برای تبدیل کردن تسهیلات بانکها و شرکتهای لیزینگ به اوراق بهادار می باشد. در این روش، بانی (بانک یا شرکت لیزینگ) که دارایی هایی را به صورت مرابحه (فروش اقساطی) رهنی به دولت، بنگاهها و خانوارها واگذار کرده است میتوانند با تبدیل به اوراق بهادار کردن مطالبات حاصل از تسهیلات مرابحه، منابع خود را نقد کنند. برای این منظور اقدام به تاسیس واسط مینمايد.

واسط با انتشار اوراق مرابحه، وجوه سرمایهگذاران را جمعآوری، سپس به وکالت از طرف آنان دیون حاصل از تسهیلات مرابحه را به قیمت تنزیلی از بانی(بانک یا شرکت لیزینگ) خریداری میکند، بانی متعهد میشود در سررسیدهای مشخص مبلغ اسمی دیون را از بدهکاران وصول کرده و از طریق شرکت تامین سرمایه به دارندگان اوراق برساند. دارندگان اوراق میتوانند تا سررسید منتظر بمانند و از سود نهایی اوراق استفاده کنند و نيز میتوانند قبل از سررسید، اوراق خود را در بازار ثانوی با سود کمتر بفروشند.

معاملات اوراق مرابحه

جهت خرید اوراق مرابحه می بایست از شیوه انتشار اوراق آگاهی یافت. معمولاً ارزش اسمی این اوراق یکمیلیون ریال است که با پرداخت مبلغ مدنظر، تعداد مشخصی از این اوراق را در اختیار سهامدار است. در تصویر زیر آگهی پذیره نویسی و انتشار این اوراق قرار گرفته است.

آگهی اوراق مرابحه

صفحه معاملاتی اوراق مرابحه در سایت tsetmc نیز در تصویر زیر قابل مشاهده است.

معامله بر روی اوراق اجاره