عرضه اولیه چیست؟ آیا خرید عرضه اولیه همواره سودآور است؟

عرضه اولیه چیست؟

عرضه اولیه عموما در دنیا به نام IPO شناخته می شود. (Initial Public Offering) به این معنا است که یک شرکت سهام خود را برای اولین بار در بازارهای بورس اوراق بهادار عرضه کند. در مقالات قبلی چرایی ورود شرکت ها به بورس توضیح داده شده است و در نتیجه اکنون می دانیم چرا شرکت ها وارد بورس می شوند. شرکت ها با وارد شدن به بورس و عرضه بخشی از سهام خود به عنوان IPO ، به تأمین سرمایه مورد نیاز خود میپردازند. به این ترتیب این شرکتها سهام خود را برای اولین بار در بازار بورس به فروش میگذارند و عرضه اولیه شکل می گیرد.

خرید عرضه اولیه همواره سودآور هست ؟

حدودا همه شرکت های عرضه اولیه در کشورمان سودآور بودند. در دنیا اما این گونه نیست و ممکن است شرکت های خارجی بعد از عرضه اولیه سود ده نباشند. به عنوان مثال نماد متا (فیسبوک سابق) بلافاصله بعد از عرضه های اولیه سود ده شد.

در کشورمان استقبال سهامداران خرد از عرضههای اولیه این دلیل است که قیمت سهام شرکتهایی که برای اولینبار در بورس یا فرابورس عرضه میشوند معمولاً در مدت زمان کمی رشد مناسبی دارد چرا که عموما همراه با تخفیف های زیاد عرضه می شود. همین موضوع سبب میشود تا سهامداران با خرید سهام این شرکتها بازدهی مناسبی در کوتاهمدت داشته باشند.

عرضه اولیه پالایشگاه بندرعباس (شبندر) که در عرض 1 سال بعد از عرضه حدودا 17 برابر شد

عرضه اولیه شرکت متا (فیس بوک سابق) نمونه ای از عرضه های اولیه ای است که با افت روبرو شدند.

تفاوت عرضه اولیه و پذیره نویسی

در عرضه اولیه شرکت مدت ها پیش تشکیل شده است و صرفا عرضه آن در بورس صورت می گیرد. در واقع این بازار بازاری ثانویه است. اما در پذیره نویسی یا شرکت تازه تاسیس شده یا سهامی که پذیره نویسی می شود تازه آمده است (ممکن است پذیره نویسی از طریق افزایش سرمایه باشد). در واقع این سهام قبلا وجود نداشته و در دسته بندی بازار اولیه قرار می گیرد.

تفاوت دیگر در روز بازگشایی نماد آن ها هست. در عرضه اولیه بلافاصله در روز معاملاتی بعد از عرضه، نماد شرکت بازگشایی شده و با دامنه نوسان مجاز آماده انجام معامله است، ولی در پذیرهنویسی پس از اتمام فرآیند باید مراحل مربوط به ثبت شرکت دنبال شود. این مرحله ممکن است ماهها زمانبر باشد و قیمت بازگشایی سهم قابل پیشبینی نیست و بدون دامنه است.

روش های مختلف خرید عرضه های اولیه

روش های زیادی به منظور خرید عرضه اولیه سهام ها وجود دارد در ادامه به 4 روش مرسوم و پرکاربرد در قیمتگذاری و نحوه ارائه عرضه اولیه را بررسی خواهیم کرد:

- عرضه اولیه به روش ثبت دفتری (Book Building)

- عرضه اولیه به روش حراج (Auction)

- عرضه اولیه به روش قیمت ثابت (Fixed Price Offering)

- عرضه عمومی به روش ترکیبی (Hybrid Offering)

- عرضه عمومی به سرمایهگذاران حرفهای

عرضه اولیه به روش ثبت دفتری یا بوک بیلیدنگ

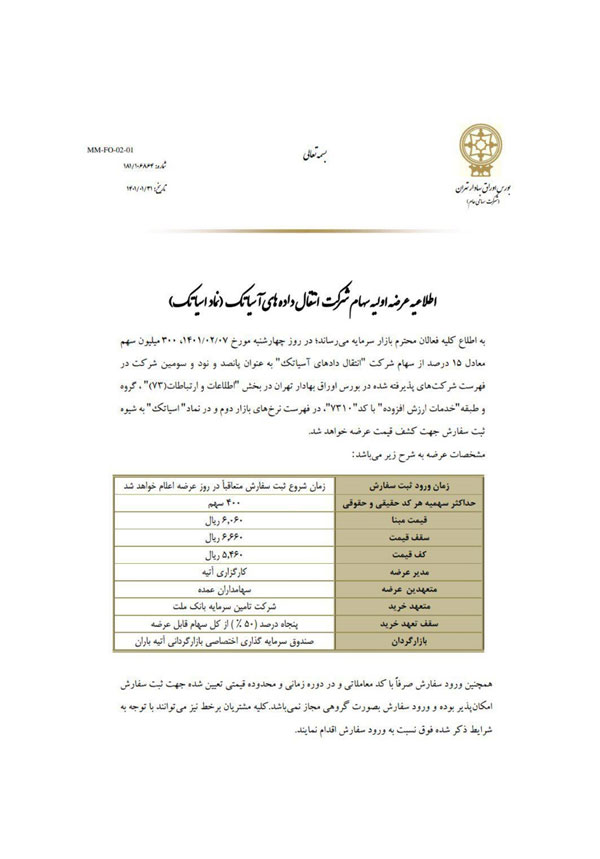

در این روش شرکت ها تعداد سهام منتشر شده ، حداکثر تعداد سهمی که هر فرد می تواند خریداری کند و کف و سقف قیمتی هر سهم برای عرضه اولیه در بازار، توسط بورس مربوطه اعلام می شود. سرمایه گذاران با توجه به این اطلاعات می توانند اقدام به ثبت سفارش برای خرید سهام شرکت مورد نظر کنند. در روش بوک بیلدینگ اولویت زمانی مد نظر نمی باشد بلکه اولویت قیمتی مد نظر است. تعداد مشخصی از سهام شرکت در بازه قیمتی مشخصی ارائه می شود و خریدار مختار است تا قیمت مورد نظر خود را در بازه قیمتی تعیین شده انتخاب کند، اما اولویت با کسانی است که بیشترین قیمت را پیشنهاد داده اند و سهام شرکت به تعداد مساوی بین این افراد تقسیم می شود. در کشورمان عموما بوک بیلدینگ به همراه دامنه قیمتی همراه است که مقداری فلسفه اجرایی آن را با مشکل مواجه می کند و معمولا همه سهامداران سقف قیمتی را ثبت می کنند.

اطلاعیه عرضه اولیه آسیاتک به روش بوک بیلدینگ

عرضه اولیه به روش حراج (Auction)

حراج در زبان فارسی هم به معنای ارزان فروشی است و هم به معنای مزایده. در عرضههای اولیه به روش مزایده سهام به افرادی تعلق میگیرد که بیشترین قیمت را برای خرید ارائه داده است. این روش عرضه اولیه فعلا در کشور انجام نشده و یکی از ریسک های آن این است که نرخ تا حد بسیار زیادی ناشی از هیجانات بالا برود.

عرضه اولیه به روش قیمت ثابت (Fixed Price Offering)

این روش یکی از قدیمیترین روشهای ثبت سفارش برای عرضه اولیه است، در واقع با همکاری بورس، ارزش گذار و ناشر یک قیمت ثابتی برای عرضه اولیه بیرون می آید و عموم مردم می توانند با آن نرخ ثابت اقدام به خرید عرضه اولیه کنند. عرضه اولیه به روش قیمت ثابت هنوز هم بهصورت ترکیبی در بیشتر کشورها و کشورمان اجرا میشود.

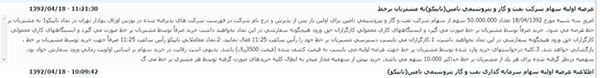

عرضه اولیه تاپیکو به روش قیمت ثابت

عرضه عمومی به روش ترکیبی (Hybrid Offering)

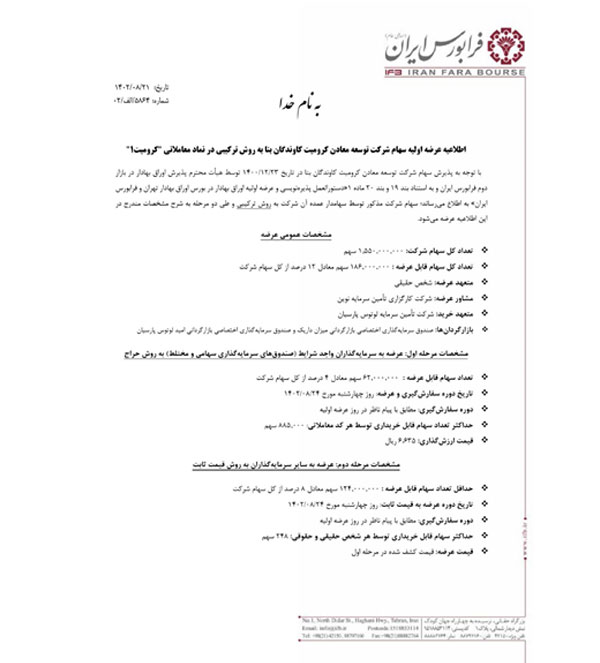

در روش ترکیبی، فرایند عرضه اولیه طی دو مرحله انجام میشود. در مرحله اول بخش زیادی از سهام شرکت مورد نظر، به صندوقهای سرمایهگذاری عرضه میشود. شرکت صندوقها در مرحله نخست عرضه اولیه، باعث میشود قیمت سهم کشف شود. در مرحله دوم، قیمتی که در مرحله اول کشف شده است به عنوان مبنای عرضه به سرمایهگذاران حقیقی اعلام میشود. به این ترتیب، سهامداران حقیقی میتوانند برای خرید عرضه اولیه با قیمت مبنا اقدام کنند.

عرضه اولیه کرومیت به روش ترکیبی

عرضه عمومی به سرمایهگذاران حرفهای

در این روش، سهام شرکت پذیرفتهشده در بورس تنها به سرمایهگذاران حرفهای عرضه میشود. سرمایهگذاران حرفهای میتوانند اشخاص حقیقی یا حقوقی باشند اما در هر دو حالت باید واجد شرایط خاصی باشند تا به عنوان سرمایهگذار حرفهای شناخته شوند. بورس ها (در کشورمان بورس اوراق بهادار تهران و فرابورس ایران) معمولا شرایط احراز سرمایه گذار حرفه ای را مشخص می کنند.

نمونه خرید سهام توسط سرمایه گذاران حرفه ای

خرید عرضه اولیه بدون نقدینگی

با توجه به اینکه عرضه های اولیه سود آور هست و تقریبا ریسک خاصی برای کارگزاران ندارد، شرکت های کارگزاری اخیرا اقدام به خرید برای مشتریان بدون دریافت وجه می کنند. عملا این مشتریان اعتباری می شوند و بعد از فروش سهام، شرکت کارگزاری پول نقد خود را برمی دارد و سود برای مشتریان می ماند. در حال حاضر تقریبا همه شرکت های کارگزاری این قابلیت را به مشتریان ارائه می دهند.

بهترین زمان برای فروش عرضه اولیه

قیمت سهام عرضه اولیه تا بی نهایت بالا نمی رود و بعد از مدتی رشد دیگر روندی همانند همه سهم های همگروه خود دارد. سهامدارانی که بدون بررسی اقدام به خرید عرضه اولیه کردند می توانند تا متعادل شدن آن، آن سهم را نگه دارند.

نتیجه گیری

با توجه به اینکه تقریبا همه عرضه های اولیه در کشور سوده ده بوده توصیه می شود سهامداران محترم برای خود و خانواده خود از خرید سهام عرضه اولیه استفاده کنند و پس از متعادل شدن آن را بفروشند.

بسیار عالی

سلام ممنون از شما